- Tous les articles

- |Gérer son entreprise

- >Dirigeant d'entreprise

- >Rémunération du dirigeant

Comment est déterminée la rémunération d'un dirigeant ?

En tant que dirigeant d’une société ou d’une association, la question de la rémunération se pose très rapidement. Pour ne pas faire d’erreurs, une bonne connaissance des différents régimes juridiques, sociaux et fiscaux applicables à la rémunération des dirigeants vous permettra de choisir la solution adéquate.

Est-ce obligatoire de se rémunérer en tant que dirigeant ? Quelles sont les différents moyens envisageables ? Cet article vous aidera à tout comprendre sur les différentes formes de rémunération des dirigeants, et notamment s’il est préférable de verser un salaire ou des dividendes.

Est-il obligatoire de verser une rémunération aux dirigeants ?

Il n’existe pas de disposition légale qui rend obligatoire le versement d’une rémunération à un dirigeant.

Vous pouvez ainsi prévoir dans les statuts de votre société ou association que :

le dirigeant exerce ses fonctions à titre gratuit, ou ;

le dirigeant exerce ses fonctions contre rémunération.

La rémunération des dirigeants peut prendre deux formes différentes en fonction du contexte dans laquelle elle est versée :

elle peut être versée dans le cadre d’un mandat social : le dirigeant reçoit une rémunération au titre de sa fonction de président, directeur général ou gérant de la société ;

elle peut également être versée dans le cadre d’un contrat de travail (contrat de dirigeant) : le dirigeant reçoit alors une rémunération au titre de sa fonction de salarié de la société.

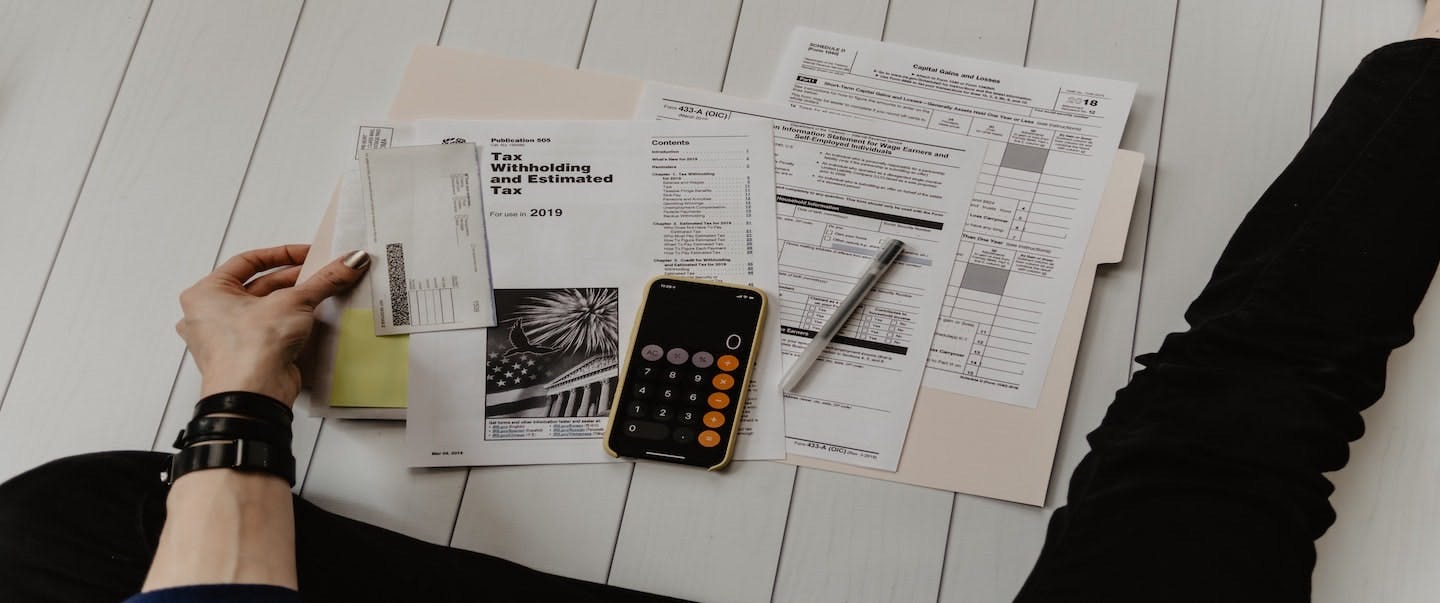

La rémunération des dirigeants est-elle du salaire ou des dividendes ?

Lorsque le dirigeant de la société est également associé ou actionnaire, se pose la question légitime de savoir s’il est préférable de lui verser un salaire ou des dividendes.

Ce choix entre l’octroi d’un salaire et/ou le versement de dividendes constitue une technique d’optimisation de la rémunération des dirigeants. Chaque option présentant des avantages et des inconvénients, il est nécessaire de trouver le système le plus en adéquation avec votre situation.

Salaire

avantages : permet au dirigeant de bénéficier d’une protection sociale et d’avoir un revenu régulier (même en l’absence de résultat bénéficiaire) ;

inconvénients : coût plus important pour la société car le montant de l’imposition des salaires est souvent plus élevé que celui des dividendes et les charges sont plus importantes pour la société.

Dividendes

avantages : permet en matière d’imposition de choisir entre la Flat Tax et le barème progressif et allège les charges de votre société ;

inconvénients : revenus incertains car il supposent que la société réalise des bénéfices et absence de protection sociale pour le dirigeant.

💡 Bon à savoir : une solution idéale vise à cumuler les deux rémunérations afin de bénéficier de leurs avantages respectifs, tout en les adaptant à votre situation.

Comment se rémunérer en tant que dirigeant ?

En tant que dirigeant, si vous optez pour le versement d’une rémunération sous forme de salaire, sachez qu’elle peut prendre plusieurs formes : salaire fixe et/ou salaire variable, avantage en nature, etc.

Quelle que soit votre décision, il est impératif de respecter un certain formalisme et notamment d’émettre une fiche de paie de mandataire social. Cette fiche de paie doit contenir des mentions obligatoires et vous devez la conserver précieusement.

Si vous souhaitez éviter les erreurs et être accompagné pour l’émission de vos fiches de paie, vous pouvez utiliser un logiciel de paie.

Quelles sont les spécificités en fonction des structures ?

Les modalités de rémunération d’un dirigeant varient fortement en fonction de la structure. Dans le cadre d’une société, chaque forme juridique présente des particularités qu’il convient de prendre en compte. De même, la rémunération d’un président d’association est soumise à d’autres particularités.

Rémunération du président de SAS

En ce qui concerne la rémunération du président de SAS, sachez qu'il existe 3 options :

prévoir un exercice gratuit des fonctions ;

conditionner sa rémunération à la réalisation de certains événements - par exemple, au dépassement d’un seuil de chiffre d’affaires ;

fixer de manière classique une rémunération pour le président de SAS.

Au niveau social, le président d’une SAS relève du régime dit « assimilé-salarié ». Si vous ne lui versez pas de rémunération, il n’y a aucune cotisation à régler. À l’inverse, une rémunération donne lieu à des cotisations ce qui lui octroie une protection sociale.

Si le président de votre SAS est également actionnaire, les dividendes qu’il perçoit sont imposables entre ses mains à la Flat Tax (12,80 % d’IR et 17,20 % de prélèvement sociaux) ou au barème progressif après un abattement de 40 % selon son choix.

Rémunération du gérant de SARL

En ce qui concerne la rémunération du gérant de SARL, on distingue :

gérant majoritaire : le gérant est également associé et il détient plus de 50 % des parts de la société ;

gérant minoritaire ou égalitaire : le gérant est également associé et il détient moins de 50 % des parts.

La rémunération d’un gérant associé minoritaire de SARL relève du régime « assimilé-salarié » :

exonération de cotisation en l’absence de rémunération du gérant ;

protection sociale élevée ;

taux de cotisations important.

À l’inverse, pour la rémunération d’un gérant associé majoritaire de SARL, le régime applicable est celui des travailleurs non-salariés (TNS) :

taux de cotisations est plus faible ;

pas d’exonération de cotisation en l’absence de rémunération du gérant de SARL.

Dans l’hypothèse où le gérant n’est pas associé de la SARL et exerce ses fonctions dans le cadre d’un contrat de travail, il est considéré comme un salarié. Cela donne ainsi lieu au versement de cotisations sociales classiques.

💡 Bon à savoir : la rémunération du gérant de SARL doit figurer dans la rubrique « traitements et salaires » de sa déclaration d’impôt sur le revenu.

Rémunération du président de SASU

Pour la rémunération du président de SASU c’est très simple : il relève du régime social assimilé-salarié et doit à ce titre, régler ses cotisations dans l’hypothèse où il perçoit une rémunération. En revanche, en leur absence il en est exonéré.

💡 Bon à savoir : lorsque le président d’une SASU est également l’associé unique, celui-ci est tout de même tenu de voter sa propre rémunération ou de l’inscrire dans les statuts.

Les dividendes sont quant à eux soumis à l’impôt sur le revenu à la Flat Tax de 30% ou au barème progressif selon ce que le président de la SASU choisit. Pour éviter les erreurs, vous pouvez utiliser notre modèle de bulletin de paie pour dirigeant de SASU.

Rémunération du gérant d’EURL

Dans une entreprise unipersonnelle à responsabilité limitée (EURL), le gérant est l’associé unique. La rémunération du gérant d'EURL relève ainsi du régime assimilé-salarié. S’il exerce ses fonctions gratuitement, il est exonéré de cotisations sociales.

💡 Bon à savoir : en l’absence de bulletin de salaire, il est recommandé de conserver une attestation de rémunération du gérant afin de pouvoir la présenter lors d’un contrôle fiscal.

En matière de dividendes, le régime est également avantageux puisqu’ils échappent aux cotisations sociales - à l’exception toutefois, de la CSG et de la CRDS. Le gérant a ainsi le choix entre la Flat Tax et le barème progressif, dont le choix dépend de sa situation.

Rémunération du gérant de SCI

La rémunération du gérant d’une SCI - société civile immobilière - est particulière puisqu’à l’inverse du gérant de SARL ou du président de SAS, elle ne relève d’aucun régime social.

En conséquence, la rémunération du gérant de la SCI donne lieu au paiement de cotisations sociales et son absence n’engendre aucune cotisation. En outre, la distribution de dividendes est soumise à l’impôt mais échappe aux cotisations.

💡 Bon à savoir : la rémunération du gérant d’une SCI familiale constitue une solution intéressante puisqu’elle lui permet de bénéficier d’une protection sociale.

Rémunération du président d’association

En principe, l’association a vocation à être dirigée par des bénévoles afin de préserver son caractère non lucratif ce qui exclut toute rémunération.

Cependant, il est parfaitement envisageable de prévoir une rémunération pour le dirigeant de l’association dans le respect de certaines conditions. Ces conditions sont relatives au type d’association (exclusion des associations d’utilité publique, etc.), au président (être désigné dans les statuts, etc.) ou encore, à la rémunération.

L’octroi d’une rémunération au président permet notamment de renforcer l’attractivité du poste et de l’inciter à s’impliquer davantage dans la direction de l’association.

Clôture de paie : guide pour une gestion sans faille

Erreurs de paie de l’employeur : incidences et régularisation

Bulletin de paie : modalités et mentions obligatoires

Attestation de salaire pour arrêt maladie : modalités et obligations

Aide unique à l’apprentissage : conditions, démarches et montant