- Tous les articles

- |Gérer son entreprise

- >Régime général de cotisations

- >Taxe d'apprentissage

Comment mettre en place la taxe d’apprentissage dans votre entreprise ?

En France, tout employeur doit s’affranchir de cotisations sociales (charges salariales et charges patronales) et de taxes telle que la taxe d’apprentissage.

La taxe d’apprentissage a pour objectif principal de participer au financement de l’apprentissage et des formations professionnelles et technologiques.

Elle permet le financement de la formation initiale, favorise un accès à l’apprentissage tout en contribuant au financement d’actions visant le développement de l’apprentissage.

Qu’est-ce que la taxe d’apprentissage ? Comment fonctionne la taxe d’apprentissage ? Comment calculer et déclarer la taxe d’apprentissage ? PayFit vous explique tous les éléments à prendre en compte.

Qu’est-ce que la taxe d’apprentissage ?

La taxe d’apprentissage est un impôt dû par les entreprises afin de financer les formations dans le domaine technique et professionnel.

Depuis le 1er janvier 2019, tout employeur doit s’affranchir de cette taxe d’apprentissage en même temps que la contribution à la formation professionnelle.

Ces deux taxes sont regroupées dans ce qu’on appelle la contribution unique à la formation et à l’alternance (CUFPA).

💡 Bon à savoir : toutes les entreprises de plus de 250 salariés doivent payer un supplément à la taxe d’apprentissage, appelé la contribution supplémentaire à l’apprentissage.

⚠️ Attention : depuis le 1er janvier 2022, la collecte de la taxe d’apprentissage est réalisée par l’URSSAF et les caisses de la MSA (pour le régime agricole) et non plus par l’OPCO.

Comment fonctionne la taxe d’apprentissage ?

La taxe d’apprentissage est due par toutes les entreprises soumises à l’impôt sur le revenu ou sur les sociétés, qui ont leur siège social en France et qui emploient au moins 1 salarié.

Les structures concernées par cette taxe d’apprentissage sont notamment les suivantes :

les entrepreneurs individuels ;

les entreprises individuelles ou société ;

les entreprises commerciales, industrielles, ou artisanales ;

les coopératives agricoles ;

les groupements d’intérêt économique (GIE).

💡 Bon à savoir : les entreprises qui ne sont pas soumises à l’impôt car elles ne réalisent aucun bénéfice en France et qui n’ont pas d’exploitation sur le territoire français ne sont pas tenues de payer la taxe d’apprentissage.

Certains employeurs sont par ailleurs exonérés de cette taxe d’apprentissage, c’est le cas notamment :

des entreprises qui emploient un ou plusieurs apprentis et dont la base annuelle d’imposition ne dépasse pas 6 fois le SMIC brut annuel (soit 127 221,12 € à compter du 1er janvier 2024) ;

des personnes morales qui ont uniquement un objectif d’enseignement ;

des sociétés civiles de moyens ayant une activité non commerciale ;

des groupements d’employeurs composés d’agriculteurs ou de sociétés agricoles qui eux-mêmes bénéficient de l’exonération.

⚠️ Attention : le montant de SMIC mensuel applicable à compter du 1er janvier 2024 s’établit à 1 766,92 € .

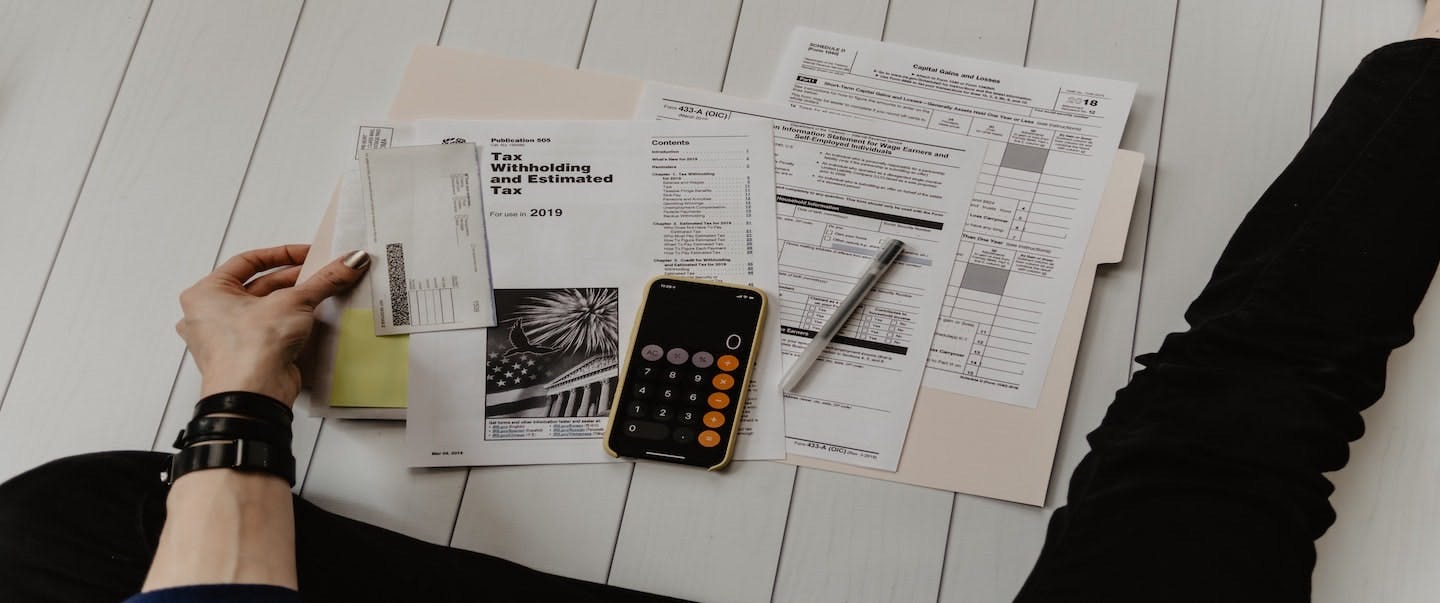

Comment calculer la taxe d’apprentissage ?

Pour la taxe d’apprentissage et sa comptabilisation, il faut respecter plusieurs étapes afin de ne pas commettre d’erreur.

Étape 1 : Base de calcul de la taxe d’apprentissage

Dans votre entreprise, la base de calcul de votre taxe d’apprentissage est la masse salariale de l’année précédente.

La masse salariale correspond à l’ensemble des salaires soumis aux cotisations sociales et aux avantages en nature versés par l’entreprise.

La base de la taxe d’apprentissage, également appelé l ’assiette de la taxe d'apprentissage englobe, notamment les sommes suivantes :

les salaires fixes ;

les primes ;

les avantages en nature ;

les cotisations salariales ;

les indemnités (de licenciement, de congés payés, de départ à la retraite).

Toutefois, certaines entreprises peuvent bénéficier d’une exonération de la taxe d’apprentissage en fonction de l’effectif de l’entreprise :

si votre entreprise a un effectif inférieur à 11 salariés : exonération totale de la taxe d’apprentissage pour les apprentis.

si votre entreprise a un effectif égal ou supérieur à 11 salariés : exonération partielle à hauteur de 11 % du SMIC.

💡 Bon à savoir : dans les départements et territoires d’Outre-mer, l’exonération partielle est à hauteur de 20 % du SMIC.

Étape 2 : Taux de la taxe d’apprentissage

En France métropolitaine, le taux de la taxe d’apprentissage était de 0,68 % de la masse salariale en 2023.

Le calcul est le suivant : masse salariale x 0,68 %.

⚠️ Attention : le département d’Alsace-Moselle a un régime particulier, le taux de la taxe d’apprentissage est de 0,44 % de la masse salariale.

Étape 3 : Dépenses déductibles de la taxe d’apprentissage

Certaines de vos dépenses sont déductibles de la taxe d’apprentissage, c’est le cas notamment :

des dépenses relatives au financement pour le développement des formations technologiques et professionnelles, hors dépenses d’apprentissage et d’insertion professionnelle ;

des subventions versées au Centre de formation d’apprentis sous forme de dons en matériel (équipements ou matériels conformes aux besoins des formations dispensées).

Comment déclarer la taxe d’apprentissage ?

Contrairement à la taxe sur les salaires, la taxe d’apprentissage ne fait pas l’objet d’une déclaration spécifique.

En effet, la déclaration de la taxe d’apprentissage se fait désormais en DSN (déclaration sociale nominative).

Depuis le 1er janvier 2022, la déclaration de la taxe d’apprentissage est mensuelle.

Comment payer la taxe d’apprentissage ?

Qui doit payer la taxe d’apprentissage ?

C’est à vous en tant qu’employeur de réaliser le versement de la taxe d’apprentissage auprès l’URSSAF et de la MSA.

💡 Bon à savoir : jusqu’en 2021, il fallait verser cette taxe d’apprentissage à l’OPCO. Donc attention à cette subtilité en 2024, versez bien cette taxe à l’URSSAF ou à la MSA.

⚠️ Attention : en cas de défaut de versement dans les délais prévus, vous devrez verser le double de la taxe avant le 30 avril.

Quand doit-on payer la taxe d’apprentissage ?

Pour rappel, la déclaration de la taxe d’apprentissage se fait désormais par le biais de la DSN d'avril, exigible le 5 ou le 15 mai 2024.

Depuis le 1er janvier 2022, la déclaration et le paiement de la part principale (87 %) de la taxe d’apprentissage est mensuelle.

Le solde de la taxe d’apprentissage (13 %) est recouvré annuellement, en exercice décalé.

💡 Bon à savoir : à la clôture de l'exercice comptable, l'employeur devra obligatoirement effectuer la comptabilisation de la taxe d'apprentissage.

Clôture de paie : guide pour une gestion sans faille

Erreurs de paie de l’employeur : incidences et régularisation

Bulletin de paie : modalités et mentions obligatoires

Attestation de salaire pour arrêt maladie : modalités et obligations

Aide unique à l’apprentissage : conditions, démarches et montant