- Tous les articles

- |Gérer sa paie

- >Éléments variables de paie

- >Intéressement et participation

Quel est le fonctionnement de l’intéressement et de la participation ?

L’intéressement et la participation sont deux dispositifs d’épargne salariale qui visent à associer les salariés à la performance et aux résultats de l’entreprise. Ces éléments variables de paie qui constituent un complément de rémunération pour les salariés peuvent être directement perçus par ces derniers sous forme de primes, ou versés sur des plans d’épargne salarial..

Les règles de mise en place de l’intéressement ou la participation diffèrent considérablement. Facultatif ou obligatoire, ces dispositifs permettent à l’employeur de bénéficier d’avantages sociaux et fiscaux.

Quelle est la différence entre intéressement et participation ? Comment fonctionnent la prime d'intéressement et la prime de participation ? Comment mettre en place l’intéressement et la participation ? Comment calculer l'intéressement et la participation ? PayFit vous explique.

Quelle est la différence entre intéressement et participation ?

Intéressement

L'intéressement est un dispositif d’épargne salariale facultatif qui permet aux salariés de bénéficier d’une prime en fonction de la performance de l’entreprise, afin de récompenser leurs investissements. L'intéressement vise donc à impliquer et encourager les salariés dans la réalisation des objectifs.

La mise en place de l’intéressement nécessite la conclusion d’un accord collectif qui fixe les montants et les conditions de versement de la prime. La prime d'intéressement doit prendre en compte la contribution du salarié à l’atteinte des objectifs de l’entreprise.

💡 Bon à savoir : dans les entreprises de moins de 11 salariés qui ne disposent pas de représentants syndicaux, l'intéressement peut être instauré de manière unilatérale par l’employeur.

Participation

Contrairement à l'intéressement, la participation est un dispositif obligatoire dans les entreprises de plus de 50 salariés. Ce dispositif consiste à redistribuer une partie des bénéfices réalisés à l'ensemble des salariés afin de valoriser la réussite collective. Dans les entreprises de moins de 50 salariés, la participation peut être mise en place unilatéralement par l’employeur.

Un accord collectif doit être conclu dans un délai d’un an après la fin de l’exercice pour la mise en place du dispositif. Toutefois, contrairement à l'intéressement, le montant de la prime de participation est calculé selon une formulé fixée par la loi.

Malgré leurs différences en matière de fonctionnement et de mise en place, les bénéficiaires de l'intéressement et la participation sont identiques :

les salariés de l’entreprise : en CDI,CDD, contrat d’apprentissage ou de professionnalisation, sous réserve de respecter la condition d’ancienneté fixée par l’accord collectif lorsqu’elle existe (3 mois maximum) ;

le dirigeant d’entreprise et son conjoint collaborateur.

Comment calculer l'intéressement et la participation ?

Calcul de la prime d'intéressement

L’accord collectif qui permet la mise en place de l’intéressement pour les salariés doit obligatoirement prévoir la formule de calcul de la prime d’intéressement en fonction des résultats de l’entreprise, ainsi que les critères de répartition du montant global de l’intéressement qui peut se faire :

de manière uniforme entre tous les salariés ;

proportionnellement au salaire et/ou au temps de présence de chaque salarié.

💡 Bon à savoir : généralement, la répartition du montant global de l’intéressement s’effectue de manière proportionnelle en combinant le salaire et le temps de présence de chaque salarié.

La loi prévoit que la somme annuelle perçue par un salarié au titre de l’intéressement ne peut pas dépasser 75 % du plafond annuel de la sécurité sociale (PASS), soit 34 776 € pour l’année 2024.

De manière générale, le montant total des primes d’intéressement versées à l’ensemble des salariés ne peut pas excéder 20 % des salaires brut versés.

Calcul de la prime de participation

En matière de participation, la répartition du montant global de la participation peut se faire :

de manière uniforme entre tous les salariés ;

proportionnellement au salaire et/ou au temps de présence de chaque salarié.

Toute entreprise a l'obligation de recourir à la formule prévue par la loi pour calculer la part des bénéfices à verser aux salariés, appelée réserve spéciale de participation (RSP), lorsqu’elle ne prévoit pas une formule de calcul plus avantageuse.

La formule de calcul du RSP nécessite de prendre en compte :

le bénéfice net de l'entreprise réalisé en France : B ;

les capitaux propres de l’entreprise : C ;

les salaires versées au cours de l’exercice : S ;

la valeur ajoutée de l’entreprise : VA.

RSP = [½ (B – 5 % C)] x S/VA

De la même manière que pour la prime d'intéressement, la somme annuelle perçue par un salarié au titre de la participation ne peut pas dépasser 75 % du plafond annuel de la sécurité sociale (PASS), soit 34 776 € pour l’année 2024.

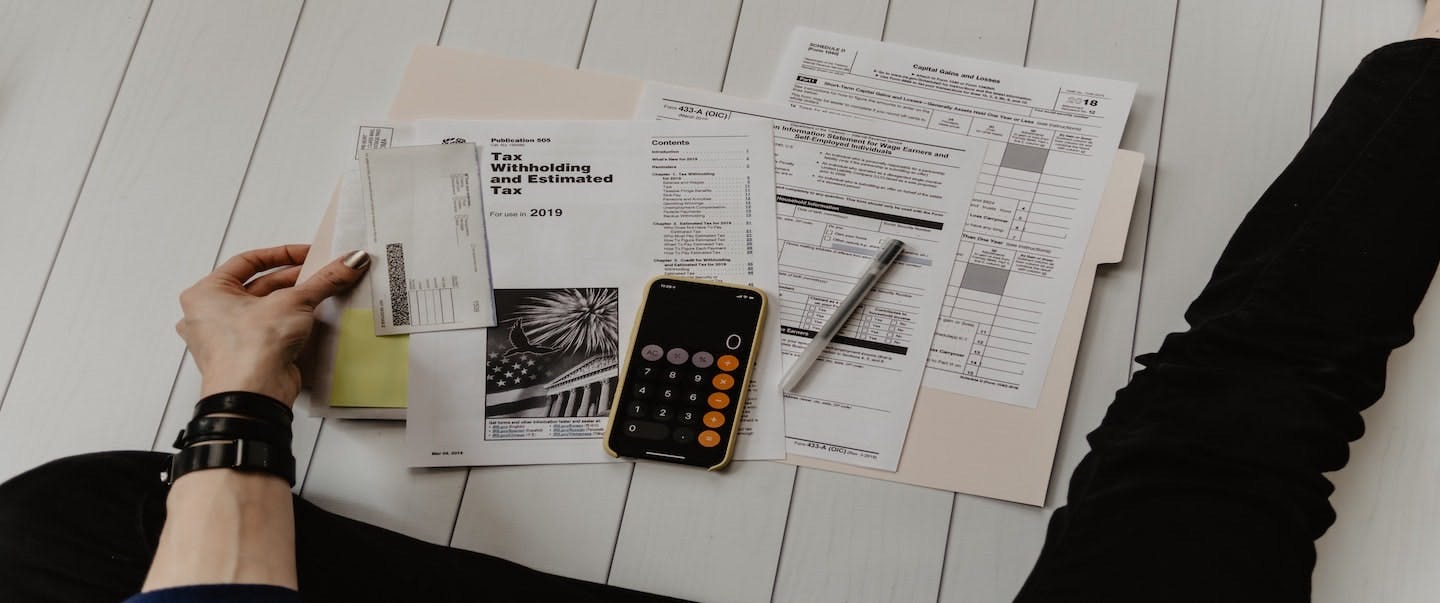

Comment sont versées les primes d'intéressement et de participation ?

Les primes d’intéressement et de participation doivent obligatoirement être versées au plus tard le dernier jour du 5ème mois suivant la clôture de l’exercice.

Exemple : pour un exercice débutant le 1er janvier, le versement de ces primes doit intervenir au plus tard le 31 mai.

Tout salarié dispose de 15 jours après avoir été averti du montant de la prime d’intéressement ou de participation pour réclamer le versement immédiat de la prime. À défaut, la prime est automatiquement versée sur un plan d’épargne salariale :

plan d’épargne entreprise (PEE) ;

ou plan d'épargne retraite (PER).

💡 Bon à savoir : seules des circonstances exceptionnelles permettent de débloquer de manière anticipée le capital consigné sur ces plans d'épargne.

Quels sont les avantages sociaux et fiscaux de l’intéressement et de la participation pour l’entreprise ?

La mise en place de la participation et de l’intéressement offre un complément de salaire aux salariés et présente également de nombreux avantages sociaux et fiscaux pour l’employeur :

exonération totale de cotisations sociales sur les sommes versées au titre de l’intéressement et de la participation ;

exonération des taxes d’apprentissage et de participation à la formation continue ;

exonération totale ou partielle de forfait social sur les sommes versées en fonction du dispositif et de l’effectif de l’entreprise ;

déduction du bénéfice imposable des sommes versées au titre de l’intéressement ou de la participation.

Clôture de paie : guide pour une gestion sans faille

Erreurs de paie de l’employeur : incidences et régularisation

Bulletin de paie : modalités et mentions obligatoires

Attestation de salaire pour arrêt maladie : modalités et obligations

Aide unique à l’apprentissage : conditions, démarches et montant