- Tous les articles

- |Gérer sa paie

- >Éléments variables de paie

- >Frais de déplacement

Comment fonctionne la prise en charge des frais de déplacement par l’employeur ?

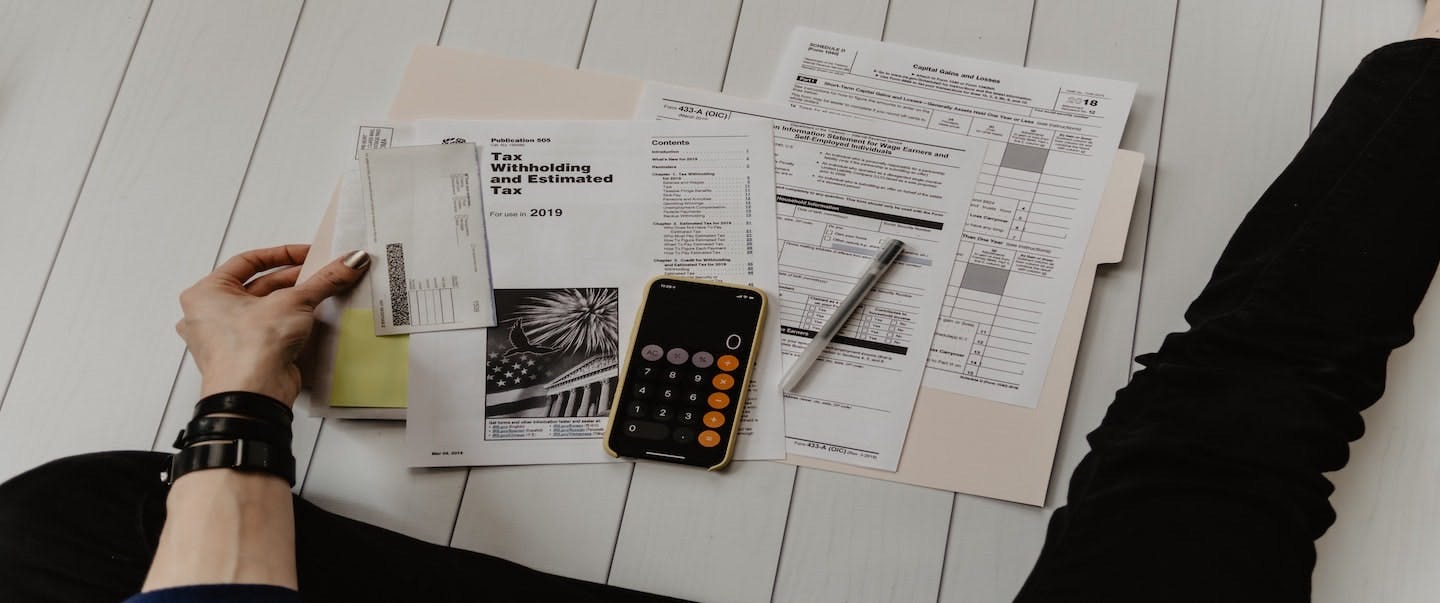

Tout salarié peut être amené à faire des déplacements professionnels de manière ponctuelle ou régulière dans le cadre de ses missions, et supporter en conséquence des frais de déplacement. Ces frais concernent à la fois les frais liés au transport, au logement ou encore les dépenses de nourriture.

Les frais de déplacement constituent un élément variable de paie et doivent faire l’objet d’un remboursement par l’employeur sous certaines conditions. Le montant du remboursement par l’employeur varie selon que le déplacement est réalisé en France métropolitaine, en Outre-mer ou à l’étranger.

L’employeur est-il obligé de payer tous les frais de déplacement ? Quel est le montant des frais de déplacement ? Comment calculer les frais de déplacement ? Comment rembourser les frais de déplacement ? PayFit vous explique.

Qu’est-ce que les frais de déplacement ?

Les frais de déplacement désignent les dépenses engagées par un salarié lors de déplacements effectués dans le cadre de ses missions professionnelles, dans l’intérêt de l’entreprise. Il peut s’agir :

d’un grand déplacement, notamment un voyage de plusieurs jours dans un pays étranger ;

d’un petit déplacement de courte durée dans un département limitrophe, dans le cadre d’un rendez-vous professionnel.

Les dépenses d’un salarié pouvant être assimilées à des frais de déplacement sont :

les frais de transport et de parking (véhicule personnel, transport en commun, taxi, avion) ;

les frais d’hébergement ;

les frais de nourriture (achats alimentaires, frais de restaurant).

💡 Bon à savoir : la notion de frais de déplacement n'inclut pas les frais de transport quotidiens, nécessaires aux trajets entre le domicile et le lieu de travail, qui font l’objet d’un remboursement à hauteur de 50 % par l’employeur. Lorsque le salarié ne peut pas utiliser les transports publics, et se retrouve contraint d’utiliser son véhicule personnel, ce dernier faire l'objet d'un versement d'une indemnité kilométrique, par l'employeur.

Comment sont remboursés les frais de déplacements par l’employeur ?

Le remboursement des frais de déplacement d’un salarié par l’employeur peut prendre la forme :

d’un remboursement des frais réels engagés, justificatifs à l’appui ;

d’un remboursement des frais de déplacement au forfait dont le montant est fixé par les barèmes de l’Urssaf.

💡 Bon à savoir : le remboursement des frais réels engagés nécessité pour le salarié de transmettre à l’employeur une note de frais valide et les justificatifs associés. En revanche, le remboursement au forfait ne nécessite pas pour le salarié de justifier ses dépenses.

Comment calculer les frais de déplacement ?

Pour calculer les frais de déplacement d’un salarié, l’employeur doit distinguer :

les frais de transport ;

les frais d'hébergement et de repas.

Frais de transport

Généralement, les frais de transport liés au déplacement du salarié sont intégralement pris en charge et organisés par l’employeur en amont du déplacement (exemple : billet de train et d’avion, location de voiture, etc.).

Lorsqu'un salarié fait usage de son véhicule personnel (voiture, moto, scooter) dans le cadre d’un déplacement professionnel, le calcul des frais de déplacement s’effectue sur la base du barème de l’Urssaf en matière d’indemnités kilométriques.

Ce barème utilisé dans le cadre du remboursement des frais de déplacement en voiture tient compte de la puissance du véhicule et du nombre de kilomètres parcourus à titre professionnel par le salarié au cours de l’année.

💡Bon à savoir : tout véhicule de 8 chevaux (8 CV) ou plus doit se voir appliquer le barème des véhicule de 7 chevaux (7 CV).

Voici les différents barèmes kilométriques applicables.

d = distance parcourue en kilomètre

Barème kilométrique applicable aux voitures en 2024

| Puissance administrative du véhicule (en CV) | Jusqu’à 5 000 km | Entre 5 000 et 20 000 km | Au-delà de 20 000 km |

|---|---|---|---|

| 3 CV et mois | d x 0.529 € | (d x 0.316) + 1061 € | d x 0,369 € |

| 4 CV | d x 0,606 € | (d x 0.340) + 1330 € | d x 0.408 € |

| 5 CV | d x 0,636 € | (d x 0.356) + 1391 € | d x 0.427 € |

| 6 CV | d x 0,665 € | (d x 0.374) + 1457 € | d x 0.448 € |

| 7 CV et plus | d x 0,697 € | (d x 0.394) + 1512 € | d x 0.470 € |

Barème kilométrique applicable aux motos en 2024

| Puissance administrative (en CV) | Jusqu’à 3 000 km | Entre 3 000 km et 6 000 km | Au-delà de 6 000 km |

|---|---|---|---|

| 1 à 2 CV | d x 0.395 € | (d x 0.099) + 890 € | d x 0.247 € |

| 3 à 5 CV | d x 0.468 € | (d x 0.082) + 1158 € | d x 0.275 € |

| 5 CV et plus | d x 0.606 € | (d x 0.079) + 1583 € | d x 0.343 € |

Barème kilométrique applicables aux scooters en 2024

| Jusqu’à 2 000 km | Entre 2 000 à 5 000 km | Au-delà de 5 000 km |

|---|---|---|

| d x 0.315 € | (d x 0.079) + 483 € | d x 0.171 € |

Frais d’hébergement et de repas

Le calcul des frais d’hébergement et de repas qui font l’objet d’un remboursement par l’employeur diffère selon qu’il s’agisse de :

petits déplacements : déplacements effectués par les salariés au cours de la journée, qui n’empêchent de regagner le domicile ;

grands déplacements : déplacements caractérisés par l’impossibilité pour le salarié de regagner son domicile en fin de journée en raison d’une distance égale ou supérieure à 50 km (trajet aller-retour) et lorsque les transports en commun ne permettent pas de parcourir cette distance dans un temps inférieur à 1 heure 30 (trajet aller-retour).

➡️ Frais de petits déplacements

Au titre de l’année 2024, le remboursement des frais de repas engagés par le salarié dans le cadre des petits déplacements s’effectue dans la limite de :

10,10 € pour le salarié qui n’est pas contraint de prendre son repas dans un restaurant ;

20,70 € pour le salarié contraint de prendre son repas au restaurant.

➡️ Frais de grands déplacements

Le remboursement des frais de déplacements engagés par le salarié au titre de l’année 2023, dans le cadre d’un grand déplacements en France métropolitaine s’effectue dans la limite de :

20,70 € pour les 3 premiers mois pour le repas, 74,30 € pour un logement dans Paris ou sa banlieue*, et 55,10 € pour un logement dans un autre département ;

17,60 € entre 3 mois et 24 mois pour le repas, 63,20 € pour un logement dans Paris ou sa banlieue*, et 46,80 € pour un logement dans un autre département ;

14,50 € au-delà de 24 mois pour le repas, 52 € pour un logement dans Paris ou sa banlieue*, et 38,60 € pour un logement dans un autre département.

* seuls sont concernés les Hauts-de-Seine (92), la Seine-Saint-Denis (93) et le Val-de-Marne (94).

💡 Bon à savoir : notre modèle gratuit de notes de frais de déplacement vous permet de gagner du temps dans la gestion de vos notes de frais.

Pour les grands déplacements en Outre-mer, le remboursement des frais de déplacements professionnels engagés par le salarié s’effectue dans la limite de :

17,50 € pour le repas, et 70 € pour un logement à la Réunion, Mayotte, Saint-Pierre-et-Miquelon, en Martinique, Guadeloupe, Guyane ;

21 € pour le repas, et 90 € pour un logement à Wallis et Futuna, en Polynésie française ou en Nouvelle-Calédonie.

💡 Bon à savoir : les montants des remboursements par l’employeur des frais de déplacements à l’étranger sont consultables sur le site du ministère de l’Économie.

Les frais de déplacements sont-ils soumis aux cotisations sociales ?

Remboursement des frais de déplacement au réel

Lorsque l’employeur procède au remboursement des frais de déplacement au réel, ces frais sont exclus de l’assiette des cotisations sociales.

Remboursement des frais de déplacement au forfait

Dans le cadre d’un remboursement au forfait, les frais de déplacements remboursés par l’employeur dans la limite des taux et barèmes fixés par l’Urssaf font l’objet d’une exonération de cotisations sociales.

En revanche, lorsque les sommes remboursées par l’employeur sont supérieures aux limites d’exonération, la fraction excédentaire doit être réintégrée dans l’assiette des cotisations sociales.

Clôture de paie : guide pour une gestion sans faille

Erreurs de paie de l’employeur : incidences et régularisation

Bulletin de paie : modalités et mentions obligatoires

Attestation de salaire pour arrêt maladie : modalités et obligations

Aide unique à l’apprentissage : conditions, démarches et montant