- Tous les articles

- |Gérer sa paie

- >Éléments variables de paie

- >Frais professionnels

Comment fonctionnent les frais professionnels ?

Tout salarié peut être amené à engager des dépenses pour les besoins de son activité professionnelle, on parle alors de frais professionnels. Dès lors que ces frais sont engagés dans l’intérêt de l’entreprise, ces derniers doivent obligatoirement faire l’objet d’un remboursement par l’employeur.

La gestion des frais professionnels qui constituent des éléments variables de paie peut s’avérer fastidieuse pour une entreprise, dès lors qu’elle nécessite de respecter les conditions de remboursement strictement encadrées par la loi. En parallèle, ces frais peuvent générer un droit à des exonérations sociales et fiscales pour l’employeur.

Qu’est-ce que les frais professionnels ? Qu'est-ce que le remboursement de frais professionnels ? Comment calculer les frais professionnels ? Comment mettre en œuvre une bonne gestion des frais professionnels ? Comment sont intégrés les frais professionnels dans un bulletin de paie ? PayFit vous explique.

Qu’est-ce que les frais professionnels ?

Les frais professionnels désignent toutes les dépenses financières engagées par un salarié dans le cadre de l’exercice de son activité professionnelle. Ces frais professionnels font l’objet d’une prise en charge par l'employeur sur présentation d’un justificatif de dépense.

Il existe une diversité de dépenses pouvant être considérés comme des frais professionnels :

frais de déplacement professionnel ;

frais de transport ;

frais de restauration ;

frais d’hébergement ;

frais de télétravail ;

frais de mobilité professionnelle.

💡 Bon à savoir : les frais professionnels doivent être distingués des avantages en nature qui sont des biens et services fournis par l’employeur au salarié gratuitement ou moyennant une participation.

Comment procéder au remboursement des frais professionnels ?

Les frais professionnels doivent impérativement être remboursés par l’employeur et ne peuvent pas être imputés sur la rémunération du salarié. Le remboursement des frais professionnels peut prendre la forme d’un :

remboursement aux frais réels sur la base des dépenses exactes effectuées par le salarié sur présentation d’un justificatif annexé à une note de frais ;

remboursement sur la base d’une allocation forfaitaire fixe versée au salarié qui ne nécessite pas de justificatif ;

abattement des frais professionnels automatique sur le revenu brut du salarié pour certaines catégories de travailleurs (BTP, représentants de commerce).

En l’absence de dispositions spécifiques conventionnelles ou contractuelles relatives à la forme du remboursement, le remboursement de frais professionnels s’effectue au réel.

💡 Bon à savoir : les entreprises ont généralement recours au remboursement aux frais réels pour les dépenses ponctuelles, et au versement d’une allocation forfaitaire lorsque les dépenses du salarié dans le cadre de l’exécution de son contrat de travail sont récurrentes.

Tout salarié dispose de 3 ans à compter de l’engagement des dépenses pour solliciter le remboursement de frais professionnels. À défaut, les frais engagés sont perdus et ne pourront pas faire l’objet d’un remboursement.

💡 Bon à savoir : l’employeur a la possibilité de fixer un délai de production des justificatifs des frais professionnels plus court, le salarié est tenu de respecter ce délai.

Quelles sont les conditions d’exonérations sociales et fiscales applicables aux frais professionnels ?

Quel que soit le mode de remboursement choisi par l’employeur, le remboursement des frais professionnels peut donner lieu à une exonération de cotisations sociales sous réserve de respecter les montants fixés par l’Urssaf.

⚠️ Attention : au-delà des barèmes fixés par l’Urssaf pour bénéficier d’une exonération de cotisations sociales en matière de frais professionnels, les sommes remboursées au salarié sont intégrées dans l'assiette des cotisations sociales.

Les barèmes de l’Urssaf applicables aux frais professionnels au 1er janvier 2024 correspondent aux montants suivants.

Frais de restauration

| Nature de l’indemnité | Limites d’exonération |

|---|---|

| Salarié contraint de prendre une restauration sur son lieu de travail effectif en raison de conditions particulières d’organisation ou d’horaires de travail | 7,30 € |

| Salarié contraint de prendre son repas au restaurant | 20,70 € |

| Salarié non contraint de prendre son repas au restaurant | 10,10 € |

Frais de transport

Les frais de transport regroupent à la fois les frais intégralement pris en charge par l’employeur en amont du déplacement du salarié (billet d’avion, train, métro) et les frais d'utilisation d’un véhicule personnel à l’extérieur du lieu de travail dans le cadre de l’exercice d’une mission.

Lorsqu'un salarié fait usage de son véhicule personnel (voiture, moto, scooter) dans le cadre d’un déplacement professionnel, le calcul des frais de s’effectue sur la base du barème d’indemnités kilométriques, qui tient compte de la puissance du véhicule et du nombre de kilomètres parcourus à titre professionnel par le salarié au cours de l’année.

Barèmes kilométrique applicable aux véhicules en 2024 (applicable pour les frais de déplacement en voiture supportés au cours l’année 2023).

d = distance parcourue en kilomètre

Barème kilométrique applicable aux voitures en 2024

| Puissance administrative du véhicule (en CV) | **Jusqu’à 5 000 km | Entre 5 000 et 20 000 km** | Au-delà de 20 000 km |

|---|---|---|---|

| 3 CV et mois | d x 0,529 € | (d x 0,316) + 1 061 € | d x 0,369 € |

| 4 CV | d x 0,606 € | (d x 0,340) + 1 330 € | d x 0,408 € |

| 5 CV | d x 0,636 € | (d x 0,356) + 1 391 € | d x 0,427 € |

| 6 CV | d x 0,665 € | (d x 0,374) + 1 457 € | d x 0,448 € |

| 7 CV et plus | d x 0,697 € | (d x 0,394) + 1 512 € | d x 0,470 € |

Barème kilométrique applicable aux motos en 2024

| Puissance administrative (en CV) | **Jusqu’à 3 000 km | Entre 3 000 km et 6 000 km** | Au-delà de 6 000 km |

|---|---|---|---|

| 1 à 2 CV | d x 0,395 € | (d x 0,099) + 890 € | d x 0,247 € |

| 3 à 5 CV | d x 0,468 € | (d x 0,082) + 1 158 € | d x 0,275 € |

| 5 CV et plus | d x 0,606 € | (d x 0,079) + 1 583 € | d x 0,343 € |

Barème kilométrique applicable aux scooters en 2024

| Jusqu’à 2 000 km | Entre 2 000 à 5 000 km | Au-delà de 5 000 km |

|---|---|---|

| d x 0,315 € | (d x 0,079) + 483 € | d x 0,171 € |

Frais d’hébergement et grand déplacement

Le remboursement des frais d'hébergement et de grand déplacement peut s’appliquer à un salarié uniquement lorsque ce dernier est dans l’impossibilité de regagner son domicile du fait de ses conditions de travail :

la distance entre son domicile et son lieu de travail étant égale ou supérieure à 50 km (trajet aller ou retour) ;

les transports en commun ne permettent pas de parcourir cette distance dans un temps inférieur à 1h30 (trajet aller ou retour).

| Repas | Logement et petit déjeuner à Paris et dans les départements 92, 93 et 94 | Logement et petit déjeuner dans les autres départements | |

|---|---|---|---|

| Pour les 3 premiers mois | 20,70 € | 74,30 € | 55,10 € |

| Au-delà du 3ème mois et jusqu’au 24ème mois | 17,60 € | 63,20 € | 46,80 € |

| Au-delà du 24ème mois et jusqu’au 72ème mois | 14,50 € | 52 € | 38,60 € |

Frais de mobilité

Un salarié est considéré avoir engagé des frais professionnels dans le cadre d’une mobilité lorsque la distance qui sépare son ancien domicile et son nouveau lieu de travail est égale à au moins 50 km et entraîne un temps de trajet aller ou retour au moins égal à 1h30.

| Nature de l’indemnité | Limite du forfait |

|---|---|

| Indemnité journalière destinée à compenser les dépenses d’hébergement provisoire et les frais supplémentaires de nourriture dans l’attente d’un logement définitif pour une durée maximale de 9 mois | 82,50 € |

| Indemnité destinée à compenser les dépenses inhérentes à l’installation dans le nouveau logement | 1 644 € |

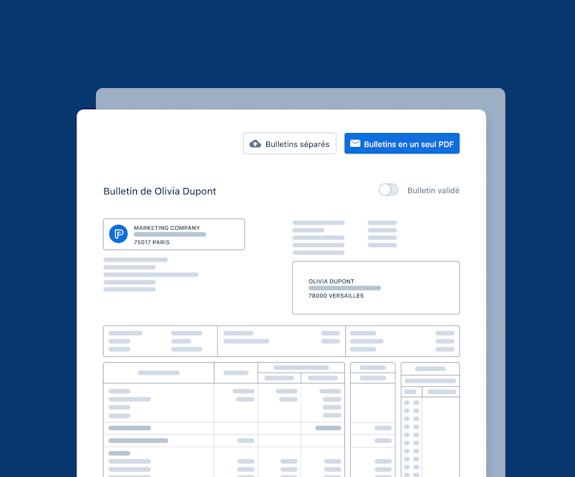

Comment sont intégrés les frais professionnels dans un bulletin de paie ?

Le remboursement des frais professionnels doit obligatoirement être formalisé sur un document issu de l’entreprise. Généralement, ces derniers font l’objet d’une mention sur le bulletin de paie.

Le bulletin de paie doit distinguer :

la rémunération habituelle du salarié ;

le remboursement des notes de frais.

Clôture de paie : guide pour une gestion sans faille

Erreurs de paie de l’employeur : incidences et régularisation

Bulletin de paie : modalités et mentions obligatoires

Attestation de salaire pour arrêt maladie : modalités et obligations

Aide unique à l’apprentissage : conditions, démarches et montant