- Contenido práctico

- |Gestión de nóminas

- >IRPF en nómina

- >IRPF nómina

¿Qué es el IRPF en nómina?

El impuesto sobre la renta de las personas físicas (IRPF) es uno de los tributos protagonistas en toda nómina y que más puede preocupar a tus empleados y a ti como empleador a la hora de calcular la nómina.

En este artículo te respondemos las principales preguntas que surgen alrededor del concepto de IRPF en nómina.

¿Qué es el IRPF en nómina? ¿De qué depende? ¿Cómo calcularlo? En este post explicamos a los empresarios y departamentos de RRHH todos los detalles sobre el IRPF en nómina. ¡Conviértete en un experto con PayFit!

¿Qué es el IRPF en nómina?

La retención de IRPF en nómina es un impuesto que se le adelanta a la Agencia Tributaria con el cobro de la nómina cada mes. En otras palabras, el IRPF en nómina es una especie de "anticipo" en forma de retención.

El IRPF es un tributo de carácter personal y directo que grava, según los principios de igualdad, generalidad y progresividad, la renta de las personas físicas dependiendo de su naturaleza y circunstancias personales.

La empresa es la encargada de presentar y pagar estas retenciones de IRPF a la Agencia Tributaria mediante la presentación de modelos como el Modelo 111, que se presenta mensual o trimestralmente. Además de la presentación mensual o trimestral del modelo 111, las empresas deberán presentar un modelo anual informativo llamado Modelo 190, a través del cual declararán las bases y retenciones, entre otros datos, de los empleados y profesionales.

Tras presentar el Modelo 190 en Enero, la empresa recibirá un certificado de retenciones que deberá mandar a todos sus empleados de forma obligatoria para que realicen su declaración de la renta frente a Hacienda. Sin embargo, para garantizar una declaración precisa y completa, los empleados necesitarán también la información proporcionada en el Modelo 145, el cual detalla las circunstancias personales y familiares relevantes que afectan a la retención del IRPF. Por lo tanto, la empresa debe asegurarse de enviar tanto el certificado de retenciones como el Modelo 145 a sus empleados de manera oportuna y obligatoria, facilitando así el proceso de declaración de la renta para todos los involucrados.

¿Qué es y por qué es importante el Modelo 145?

En el Modelo 145 se recoge información personal para el cálculo correcto del porcentaje de IRPF a aplicar en la nómina durante todo el año con el fin, tanto de evitar “sorpresas” en la declaración de la renta, como de incurrir en una infracción tributaria.

Por esto es muy importante que se complete el modelo 145 con la información correcta para evitar:

1️⃣ Una retención demasiado baja y que toque ingresar más de lo esperado en la declaración de la renta.

2️⃣ Una retención demasiado alta y, aunque se proceda a su devolución en la declaración de la renta, se haya visto reducido el ingreso mensual en la nómina del trabajador.

Así mismo, si el empleado no proporciona o se niega a proporcionar el Modelo 145, la retención aplicada por la empresa podría ser incorrecta, lo que resultaría en una retención mayor de la necesaria conforme a las circunstancias del trabajador. Sin embargo, esta discrepancia puede ser corregida durante la declaración de la renta, permitiendo la recuperación de cualquier exceso retenido. Por otro lado, si los datos proporcionados por el trabajador son falsos o incorrectos, y como resultado se aplica una retención menor de la requerida, el trabajador será responsable ante la Agencia Tributaria. Para evitar esta situación, la empresa debe calcular la retención correspondiente utilizando la información del Modelo 145 proporcionada por el trabajador, y puede respaldar este proceso con el Modelo 145 firmado por el mismo.

¿Cuándo se debe presentar el modelo 145?

El modelo 145 se suele completar en el momento de entrada en la empresa, así como cuando cambien las circunstancias personales del trabajador. La empresa debe pedir a sus trabajadores que actualicen el modelo 145 con el inicio de cada año. Si no hay variación con respecto al año anterior no es necesario reenviarlo año tras año.

En caso de variación de datos a lo largo de año una vez presentado el modelo 145, el trabajador debe comunicar lo antes posibles sus nuevas circunstancias para que se le aplique la retención correspondiente desde ese momento.

💡 ¿Es obligatorio el IRPF en las nóminas?

No hay nómina sin IRPF. No obstante, el IRPF dependerá de los rendimientos del trabajo percibidos en la empresa, así como de la situación familiar del empleado, por lo que se puede dar la situación que el porcentaje de retención a aplicar sea del 0%.

¿De qué depende el IRPF en nómina?

Cómo sabes, no se aplica la misma retención de IRPF en nómina a todos los trabajadores, ni aunque estos tengan el mismo salario y desempeñen el mismo trabajo, ya que su cálculo depende de diferentes factores como por ejemplo:

Lugar de residencia: La Comunidad Autónoma de residencia es una de las variantes que más afectan a la base de retención de IRPF, por ejemplo, los residentes en Ceuta y Melilla tienen deducciones de IRPF especiales por lugar de residencia.

Grado de discapacidad: La retención de IRPF en nómina para discapacitados (que correctamente, se llaman personas con discapacidad) dependerá de si el grado de discapacidad es superior o igual al 33% e inferior al 65% o superior o igual al 65%.

Situación familiar del trabajador: En este aspecto afectará, por ejemplo, el número de hijos o personas dependientes a cargo.

Tipo de contrato laboral: Por ejemplo, no se le retendrá lo mismo a una persona con un contrato en prácticas que a uno con un contrato indefinido, ya que los importes salariales en un contrato indefinido se entienden superiores por la duración del contrato.

Salario bruto anual.

¿Cómo calcular el IRPF en nómina?

Cómo has visto en la sección anterior, el porcentaje de IRPF en nómina depende de varios factores, pero además, cabe destacar que el IRPF es un impuesto progresivo, lo que quiere decir que va en aumento según crecen los ingresos del trabajador.

Para calcular el IRPF en nómina hay que tener en cuenta 3 variables:

Sueldo bruto: Es la suma del dinero total ingresado en el año.

La situación personal y familiar de cada trabajador: Como empresa deberás informarla cada año a través del modelo 145 o cuando haya una modificación.

Gastos deducibles: Como por ejemplo cuotas pagadas a la seguridad social.

⚠️ ¿Se puede obtener un descuento de IRPF en nómina?

La respuesta es sí. Si puedes obtener un “descuento” de IRPF en nómina mediante las deducciones de IRPF. Estas deducciones se aplican con el fin de incentivar determinadas realidades que el Estado quiere promover, como por ejemplo el alquiler de vivienda, la participación en actividades socioculturales o el tener hijos.

Una de las principales deducciones nacionales es la deducción de IRPF por hijo. En nómina, las madres con hijos menores de tres años, pueden llegar a deducir hasta 1.200€ anuales por hijo.

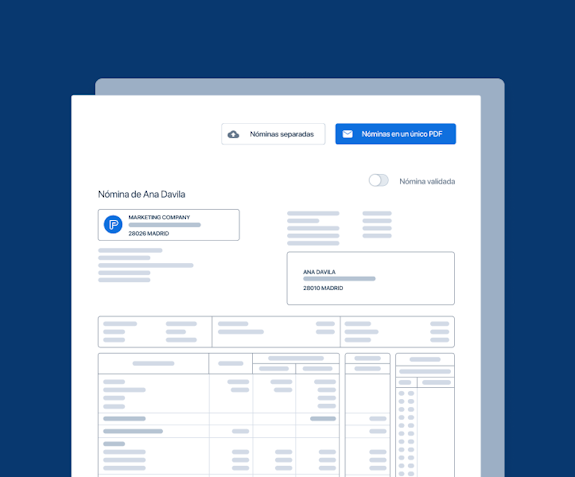

Con PayFit, podrás calcular el IRPF de cada nómina de forma automática utilizando los parámetros de la Agencia Tributaria, y te podrás olvidar de hacer tú mismo los cálculos. Básicamente, dejará de ser un quebradero de cabeza y con unos clics en nuestro software de nóminas, PayFit, obtendrás el IRPF de tu empleado.

¿Qué puede hacer PayFit por tu empresa con relación a la gestión de nóminas?

1) Genera las nóminas de todos tus empleados

Gestiona y automatiza las nóminas y los trámites con la Seguridad Social

Introduce, modifica y actualiza los datos en cualquier momento antes del cierre de nóminas y envía las nóminas automáticamente a cada empleado por email

Genera el fichero SEPA de forma automática

2) Gestiona los trámites administrativos

Visión mensual de los gastos que asume tu empresa como impuestos, tasas, recaudaciones, etc.

Acceso y visibilidad de todos los documentos en un único espacio: informes personalizados, nóminas, contratos, certificados de baja laboral, etc.

Firma electrónica de documentos: nóminas, contratos, anexos, etc.

3) Te evita preocupaciones legales

Plataforma configurada según el Convenio Colectivo de tu empresa y actualizada a las novedades legales

Asignación de un asesor laboral que te acompaña durante toda tu estancia en PayFit

Gran cantidad de recursos y contenido al que puedes recurrir en cualquier momento

💻 ¿Quieres información más detallada? Consulta nuestras funcionalidades o solicita una demostración gratuita para conocer en profundidad los servicios de PayFit para tu empresa.

La Ley de Usos del Tiempo: ¿de qué trata?

El Salario Mínimo Interprofesional 2024

Los días naturales de vacaciones, todo lo que necesitas saber

Los tipos de baja laboral 2024 y sus requisitos

Tipos de excedencia laboral y cómo solicitarlas