- Contenido práctico

- |Gestión de nóminas

- >Calcular una nómina

- >Calcular una nómina

¿Qué es una nómina? ¿Cómo calcularla?

En principio, calcular una nómina nos puede resultar una tarea muy complicada. Por eso, es importante conocer por separado cada uno de los conceptos que forman parte de una nómina. Básicamente, generar nóminas después de conocer todos los conceptos que conforman la nómina, te resultará mucho más sencillo.

El cálculo de la nómina consiste en entender cómo se calculan los elementos de esta, como por ejemplo, las horas extraordinarias o el salario base y además, comprender cómo cotizan los aportes a la Seguridad Social y cómo tributan en relación al IRPF.

¿Cómo calcular una nómina paso a paso? ¿Cómo calcular el IRPF en la nómina ? ¿Y cómo aparecen las cotizaciones de la seguridad social en nómina? En este post proporcionaremos toda la información a todos los empresarios y a los departamentos de RRHH sobre cómo calcular una nómina. Además…¡PayFit te simplificará esta tarea!

¿Qué es una nómina?

En otras palabras, podemos exponer que una nómina no es más que un documento legal que los empleados reciben por parte de su empleador. ¿Quieres saber cómo es el cálculo de la nómina? ¡Continua leyendo e intentaremos resolver tus dudas!

En esta se enumeran los ingresos del trabajador, tanto brutos como netos. Así como también las deducciones realizadas después de cotizar el importe establecido a la Seguridad Social, dichas cotizaciones engloba para las contingencias comunes y profesionales, desempleo, entre otros. Además, en esta se establecerá el cálculo del impuesto sobre la renta de las personas físicas (IRPF).

¿Qué elementos tiene una nómina?

Después de haberte explicado qué es una nómina, a continuación te explicamos qué elementos forman parte de ella. De acuerdo con la Orden ESS/2098/2014, se ha establecido un formato oficial publicado, aunque se admiten algunas modificaciones.

📣Importante

Para hacer el cálculo de la nómina, es necesario conocer los siguientes datos: situación personal y familiar (estado civil, hijos…), salario bruto anual, número de pagas, duración del contrato (indefinido o temporal…), categoría profesional y grupos de cotización, así como también el tipo de convenio colectivo al que el trabajador este adherido.

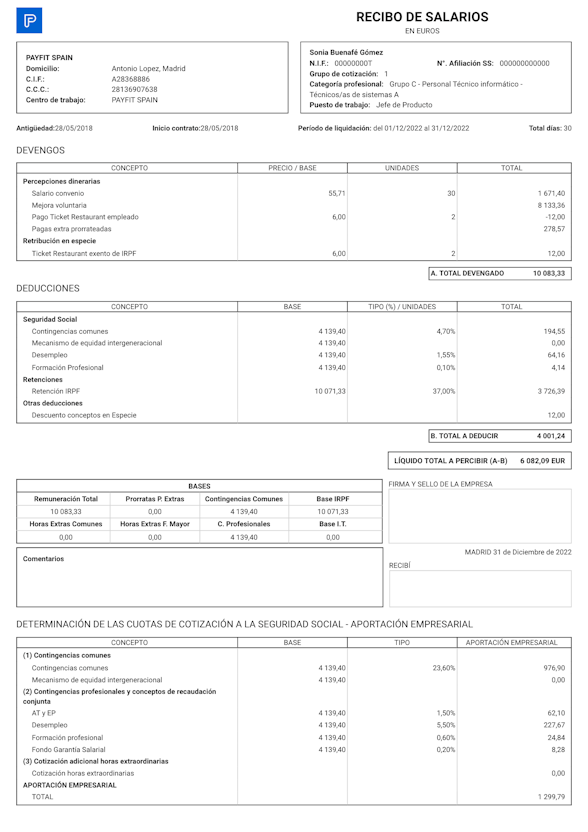

Encabezado

Como su nombre indica, es la parte superior del documento. En el encabezado encontramos los siguientes datos:

Información básica de la empresa: como el nombre legal, el domicilio fiscal, el CIF, así como también el Código de Cuenta de Cotización.

Información básica del empleado: el nombre completo del empleado, el DNI, su número de afiliación a la Seguridad Social, así como el grupo profesional, el código de contrato y la fecha de antigüedad en la empresa.

Período de liquidación: el tiempo que corresponde a la nómina, como las fechas de inicio y final, así como también el total de días.

Devengos

En este apartado, encontramos al detalle de los devengos del empleado. Es decir, se trata de la remuneración en bruto del trabajador. Aquí, encontramos dos tipos:

Percepciones salariales: En este encontramos los devengos dinerarios, básicamente aquellos que representan retribuciones económicas. Entre ellos destacamos, el salario base (el cual no puede ser menor al establecido por el convenio colectivo), pagos extraordinarios, complementos salariales y mejoras voluntarias.

Percepciones no salariales: Estas percepciones son aquellos bienes y servicios que no tributan ni cotizan en la Seguridad Social. En este caso, podemos encontrar tickets restaurantes, tickets de aparcamiento, gastos por desplazamientos, etc.

Deducciones

En relación a las deducciones en una nómina, podemos hablar de las aportaciones a la Seguridad Social y el pago de impuesto, como lo es el Impuesto sobre la Renta de las Personas Físicas (IRPF). Por ello, una vez apliquemos las correspondientes deducciones, obtendremos el salario neto de nuestros trabajadores.

Entre las deducciones encontramos:

Pago del IRPF: Se trata de un impuesto sobre la renta que es esencial en el sistema tributario español. Además, este impuesto no es igual para todos porque se tienen en cuenta las situaciones económicas y las circunstancias personales.

Aportaciones a la Seguridad Social: En este caso, las cotizaciones a la Seguridad Social no tienen en cuenta las circunstancias personales del trabajador ya que, se aplica un porcentaje fijo. Entre las aportaciones a la SS encontramos las contingencias comunes, formación profesional, desempleo, cotización de horas extraordinarias, FOGASA, entre otros.

| Porcentajes cotización | Trabajadores |

|---|---|

| Desempleo tipo general | 1,55 |

| Desempleo (contrato duración determinada tiempo completo y parcial) | 1,60 |

| Formación profesional | 0,10 |

| Horas extraordinarias fuerza mayor | 2% |

| Horas extra restantes | 4,70% |

| Accidentes y enfermedades profesionales | 1,55% |

Salario neto a percibir

Pues bien, una vez hemos calculado los devengos y hemos restado las deducciones, el resultado que nos queda es el salario neto, también llamado líquido a percibir por el trabajador.

Firma, sello de la empresa, recibí y pie de nómina

En este último apartado, encontramos la fecha de ingreso a la nómina, la entidad bancaria y número de cuenta del empleado, firma/sello de la empresa y la firma del trabajador.

Así mismo, en este apartado encontraremos el apartado recibí, que es donde se plasma la firma del empleado constando así la recepción de su salario.

Ahora que ya conoces todos los elementos que conforman una nómina, procederemos a enseñarte cómo calcular el IRPF en nómina, así como también a calcular la aportación a la Seguridad Social en nómina.

Aquí tienes un ejemplo de una nómina de PayFit:

Nómina de PayFit

¿Cómo calcular una nómina paso a paso?

Ahora te explicaremos los pasos a seguir necesarios para aprender cómo hacer una nómina. Recuerda que, PayFit puede ayudarte a calcular la nómina online de tus empleados, simplificando dicha tarea, por ejemplo para aprender como calcular la nómina según el convenio:

Crear el encabezado, tal y como lo hemos explicado anteriormente.

Calcular los devengos, sin tener en cuenta las deducciones.

Calcular las deducciones correspondientes, impuestos y aportaciones entre otros.

Generar las bases de cotización de la nómina. Es decir, calcular la base de cotización para contingencias profesionales, así como la base sujeta a retención de IRPF.

Calcular la base de IRPF, utilizando la calculadora del Ministerio de Hacienda.

Elaborar el pie de nómina, incluyendo la firma/sello de la empresa.

¿Para qué sirve calcular el precio hora en la nómina?

En primer lugar, en diversos convenios se establece cómo se han de abonar las horas extras. Sin embargo, en estos convenios no se indica cómo calcular el valor de las horas ordinarias.

Pues bien, para el cálculo del precio hora en la nómina; tenemos que dividir el salario bruto anual entre el número de horas efectivas trabajadas. Se deben excluir los beneficios extrasalariales como los pluses de transporte y vestuario, así como los pluses de nocturnidad y festividad, ya que se compensan aparte por horas de trabajo no ordinario.

🚨Importante

Ten en cuenta que el cálculo del valor de la hora ordinaria es útil para diversas situaciones, como aplicar descuentos en la nómina por retrasos, determinar el precio por hora a abonar en casos especiales o calcular las horas extraordinarias, que son aquellas que exceden la jornada habitual.

Además, el importe de las horas extraordinarias nunca puede ser inferior al valor de la hora ordinaria.

¿Cómo calcular el IRPF en la nómina ?

Como ya te hemos ido avanzando anteriormente, el cálculo del IRPF en la nómina es una sección muy importante. Además cabe mencionar que, el IRPF es un impuesto progresivo. Es decir, los tipos impositivos van aumentando en proporción al crecimiento de los ingresos.

Por está razón, creemos necesario que conozcas los tramos del IRPF de 2023 en la siguiente tabla:

| TRAMOS | TIPO IMPOSITIVO |

|---|---|

| Hasta 12.450€ | 19% |

| De 12.450€ a 20.199€ | 24% |

| De 20.200€ a 35.199€ | 30% |

| De 35.299 a 59.999€ | 37% |

| De 60.000€ a 299.999€ | 45% |

| A partir de 300.000€ | 47% |

En resumen, la retención del Impuesto sobre la Renta de las Personas Físicas es un componente fundamental en nuestras nóminas y declaraciones de impuestos. En el siguiente párrafo, también te enseñaremos cómo aparecen las cotizaciones a la Seguridad Social en la nómina.

¿Y cómo aparecen las cotizaciones a la Seguridad Social en la nómina?

La nómina del empleado debe reflejar los costos sociales que la empresa asume, que básicamente corresponden a la parte del costo de la seguridad social que la empresa paga. Los seguros sociales que la empresa cubre se calculan sobre las mismas bases de cotización que los costos sociales a cargo del empleado.

Por ello, a continuación te dejamos los tipos de cotización establecidos para cada concepto de la Seguridad Social:

| Concepto | Porcentaje |

|---|---|

| Contingencias comunes | 4,70% |

| Contingencias profesionales | - |

| Desempleo | 1,60% |

| Formación profesional | 0,10% |

| FOGASA | - |

| Mecanismo de Equidad Intergeneracional* | 0,10% |

*El Mecanismo de Equidad Intergeneracional (MEI) es un mecanismo que implica la introducción de una contribución específica en todos los regímenes y en todas las situaciones en las que se cotice para la jubilación.

En resumen, las cotizaciones a la seguridad social son un aspecto esencial de cualquier nómina. Aparecen como una deducción que se realiza de forma periódica y obligatoria por parte de los empleados y empleadores porque dichas cotizaciones contribuyen al sistema de seguridad social, que proporciona beneficios y protección a los trabajadores en áreas como la salud, la jubilación y el desempleo.

Caso práctico para entender cómo calcular una nómina

Aquí tienes un caso práctico para una mejorar absorción de los conceptos mencionados anteriormente:

Omar Tolosa trabaja para PayFit España, tiene un contrato indefinido a tiempo completo y pertenece al grupo de cotización nº5 (Oficiales Administrativos).

Reside en Cataluña y tiene 26 años.

Las retribuciones del mes de junio son: 1.600€ (Salario base), 70€ (plus de transporte), 30€ (antigüedad), 150€ (3 horas extraordinarias).

Omar tiene derecho a dos pagas extraordinarias.

La retención a cuenta del IRPF es del 19%.

La empresa cotiza por AT y EP un 2%, este porcentaje está regulado en función del puesto de trabajo y del nivel de riesgo de éste, puedes consultar aquí.

Por lo tanto:

Cálculo del importe bruto (devengos): Se suman el salario base, los complementos salariales (plus de transporte y antigüedad) y las horas extraordinarias.

Total devengado = 1.850€

Cálculo de las bases de cotización a la Seguridad Social:

Salario base más complementos salariales, exceptuando las horas extraordinarias y las pagas extras.

Salario mensual = 1.700€

Prorrata de las pagas extraordinarias: se calcula la parte proporcional de las pagas extras que percibe el trabajador durante el año.

Prorrata pagas extras = 2 · (1.600€ + 30€)/12 = 271,67€

Base de cotización por contingencias comunes (BCCC): Se suman el salario base, los complementos salariales (excepto horas extraordinarias y pagas extras), las percepciones no salariales que cotizan y la prorrata de las horas extraordinarias.

BCCC: 1.700 € + 271,67€ = 1.971,67€

Base de cotización por contingencias profesionales (BCCP): Se suma la BCCC y las horas extraordinarias.

BCCP: 1.971,67€ + 150€ = 2.121,67€

Base sujeta a retención del IRPF: Se toma el total devengado como base sujeta a retención.

Base sujeta a retención del IRPF: 1.850€

IRPF = 1.850€ x 19% = 351,50€

Cálculo de las cotizaciones a la Seguridad Social: Se calculan las cuotas del trabajador y del empresario utilizando las bases de cotización. Por un lado, la cuota del trabajador se calcula según la tarifa correspondiente al grupo de cotización y por otra, la cuota del empresario se calcula aplicando el tipo de cotización correspondiente.

COTIZACIÓN DEL TRABAJADOR A LA SS, OMAR TOLOSA

| TOTAL | 134,09€ |

|---|---|

| Contingencias comunes | 1.971,67 x 4,70% = 92,67€ |

| Desempleo | 2.111,67 x 1,55% = 32,73€ |

| Formación profesional | 2.111,67 x 0,10% = 2,11€ |

| Horas extras | 150 x 4,70% = 7,05€ |

COTIZACIÓN DE LA EMPRESA A LA SS, PAYFIT ESPAÑA

| TOTAL | 673,61€ |

|---|---|

| Contingencias comunes | 1.971,67€ x 23,60% = 465,31€ |

| AT y EP | 2.111,67€ x 2% = 42,23€ |

| Desempleo | 2.111,67€ x 5,5% = 116,14€ |

| Formación profesional | 2.111,67€ x 0,60% = 12,67€ |

| FOGASA | 2.111,67€ x 0,20% = 4,22€ |

| Horas extras | 150€ x 23,60% = 35,40€ |

Ahora podremos calcular el total a deducir, que es la suma de la deducción a la Seguridad Social y la retención del IRPF. Por lo tanto:

TOTAL A DEDUCIR = 134,56€ + 351,50€

TOTAL A DEDUCIR = 486,06€

Finalmente para calcular el neto de la nómina, también llamado líquido total a percibir, que es la resta del total devengado y el total a reducir.

LÍQUIDO TOTAL A PERCIBIR = 1.850€ - 486,06€

LÍQUIDO TOTAL A PERCIBIR = 1.363,94€

En resumen, calcular nóminas en España implica tener en cuenta una serie de aspectos legales y variables salariales que pueden afectar el proceso. Es fundamental contar con un conocimiento actualizado de la legislación laboral y fiscal española, así como de los convenios colectivos correspondientes a cada sector.

Por ello, con PayFit podrás simplificar tus tareas porque disponemos de un programa para el cálculo de nóminas. ¡Te ahorrará tiempo y dolores de cabeza!

¿Aún te enfrentas a preguntas frecuentes de parte de tus empleados acerca de su nómina? La gestión de las nóminas puede ser un proceso complejo y a menudo conlleva dudas y confusiones. Para simplificar este aspecto crucial de la relación laboral, es esencial contar con un sistema de nómina eficiente y transparente.

En este sentido, PayFit ha revolucionado la forma en que se entiende la nómina. Con su innovador aspecto, la nueva nómina de PayFit se compone de dos páginas: una primera con un resumen más claro y visual, adicional a la segunda página, con la nómina tradicional. En definitiva, hemos renovado el concepto, dando forma a un diseño que no solo cumple con todos los requisitos legales, sino que también se presenta: más simple, más visual y más claro para que tus trabajadores y el departamento de Recursos Humanos tengan la facilidad de entender cada concepto. La información sobre los salarios y las deducciones se presenta de manera accesible y fácil de comprender. Ahora…¡Con PayFit, la gestión de la nómina se vuelve más eficiente!

💻 ¿Quieres información más detallada? Consulta nuestras funcionalidades o solicita una demostración gratuita para conocer en profundidad los servicios de PayFit para tu empresa.

La Ley de Usos del Tiempo: ¿de qué trata?

El Salario Mínimo Interprofesional 2024

Los días naturales de vacaciones, todo lo que necesitas saber

Los tipos de baja laboral 2024 y sus requisitos

Tipos de excedencia laboral y cómo solicitarlas