- Contenido práctico

- |Gestión de nóminas

- >IRPF en nómina

- >Modelo 111

¿Modelo 111, lo conoces?

Enero siempre empieza fuerte. El cierre del año anterior hace que tengamos que presentar una buena cantidad de modelos a Hacienda para cumplir con el calendario fiscal. Estas son obligaciones de empresas como contribuyentes, por lo que si tenemos empleados a nuestra cuenta es obligatorio presentarlos.

¿Qué es el modelo 111? ¿Para qué sirve el modelo 111? ¿Cuando se presenta el modelo 111? ¿Quién está obligado a presentar el modelo 111? En el artículo de hoy, te explicamos todo lo necesario sobre el Modelo 111.

¿Qué es el Modelo 111?

El modelo 111 es el documento mediante el cual las empresas y los trabajadores autónomos informan y entregan los importes retenidos de Impuesto sobre la Renta de las Personas Físicas (IRPF) durante el trimestre a sus empleados, profesionales o empresarios.

A menos que no se haya retenido IRPF, esta presentación es un requisito obligatorio que debe ser presentado ante la Agencia Tributaria.

Para ilustrarlo mejor, si cuentas con empleados, sus nóminas incluirán una deducción de IRPF que se descuenta de su salario, y como empleador, es tu responsabilidad remitir estos importes. Más adelante, el empleado presentará su declaración de impuesto personal utilizando el modelo 100.

Es decir, se trata de una cantidad de "dinero a cuenta" que posteriormente la Hacienda podría reembolsar, según el caso, al trabajador o empresario, a través de la declaración del IRPF.

En definitiva, cuando nos preguntamos qué es el modelo 111 la respuesta es sencilla: es una declaración trimestral o mensual de retenciones profesionales y de personal. Entonces te estarás preguntando ¿El modelo 111 para qué sirve? ¡No te preocupes! A continuación, te lo explicaremos.

¿Para qué sirve el Modelo 111?

Como bien sabrás, los empleados reciben una nómina cada mes en la cual se retiene el IRPF junto a otros impuestos, como la cotización a la Seguridad Social por desempleo, contingencias comunes y formación profesional, que dependerán de las bases del empleado así como del grupo de cotización que tengan.

Este se descuenta del salario bruto de la nómina del trabajador y la empresa tiene que pagarlo mediante la presentación de las declaraciones de impuesto o Seguridad Social.

Por otra parte, cada trabajador tiene que presentar su propia renta personal, la cual declarará una vez al año mediante la Declaración de la Renta a Hacienda. Lo que la empresa ha ido pagando a lo largo del año en concepto de retenciones de IRPF es una especie de “caja de ahorros” para el empleado.

✍ ️ Recuerda que…

No se puede llamar impuesto 111 al modelo 111. Es decir, el Modelo 111 es un modelo de autoliquidación, no un impuesto. El impuesto es el Impuesto sobre la Renta de las Personas Físicas (IRPF), y el Modelo 111 es un modelo que se utiliza para declarar las retenciones e ingresos a cuenta del IRPF.

¿Cuál es el plazo para la presentación del Modelo 111?

En cuanto al modelo 111, Hacienda es el organismo al cual nos tenemos que dirigir para presentarlo. A la hora de rellenar el modelo 111 es necesario tener en cuenta varios aspectos. Por ejemplo, si es una gran empresa fiscalmente hablando o no, se presentará o bien mensualmente o trimestralmente.

Por norma general, el período de presentación se divide en trimestres de la siguiente manera:

Primer trimestre (enero, febrero, marzo): Del 1 al 20 de abril.

Segundo trimestre (abril, mayo, junio): Del 1 al 20 de julio.

Tercer trimestre (julio, agosto, septiembre): Del 1 al 20 de octubre.

Cuarto trimestre (octubre, noviembre, diciembre): Del 1 al 20 de enero.

⚠️ No obstante, existen ciertos contribuyentes que están obligados a presentar este formulario de manera mensual. Este requisito aplica a grandes empresas o a entidades del sector público cuyo presupuesto anual supere los seis millones de euros. En estos casos, deben presentar su declaración mensualmente durante los primeros 20 días de cada mes.

¿Quién está obligado a presentar el Modelo 111?

Como hemos comentado anteriormente, todas las empresas y autónomos individuales que tengan trabajadores o facturas profesionales tienen la obligación de presentar y rellenar el modelo 111.

Por otra parte, si se cumplen alguno de los siguientes requisitos también se tendrá que presentar el modelo 111:

Es obligatorio presentar el modelo 111 si no hay retenciones, aunque se tengan trabajadores en nómina y su IRPF sea 0.

Si se tiene facturas de actividad agrícola, ganadera o forestal.

Con facturas de ciertas actividades con obligación de retención del 1% de IRPF.

Si se han ganado premios en concursos o juegos habrá retenciones del 111.

Si se han obtenido ganancias patrimoniales en percepciones obtenidas por aprovechamientos forestales de montes públicos.

Por cesión de derechos de imagen.

¿Cómo presentar el modelo 111 telemáticamente?

Hoy en día las empresas tienen la obligación de presentar el modelo 111 de forma telemática. Por ello, para presentar el modelo 111 telemáticamente, hay que seguir los siguientes pasos:

Acceder al portal de la Agencia Tributaria. Puedes hacerlo a través de la web de la Agencia Tributaria o de la app móvil.

Identificarte. Puedes hacerlo con Cl@ve PIN, Cl@ve Permanente o DNI electrónico.

Seleccionar el modelo 111. En la sección "Modelos y Declaraciones", selecciona el modelo 111 y pulsa en "Presentar".

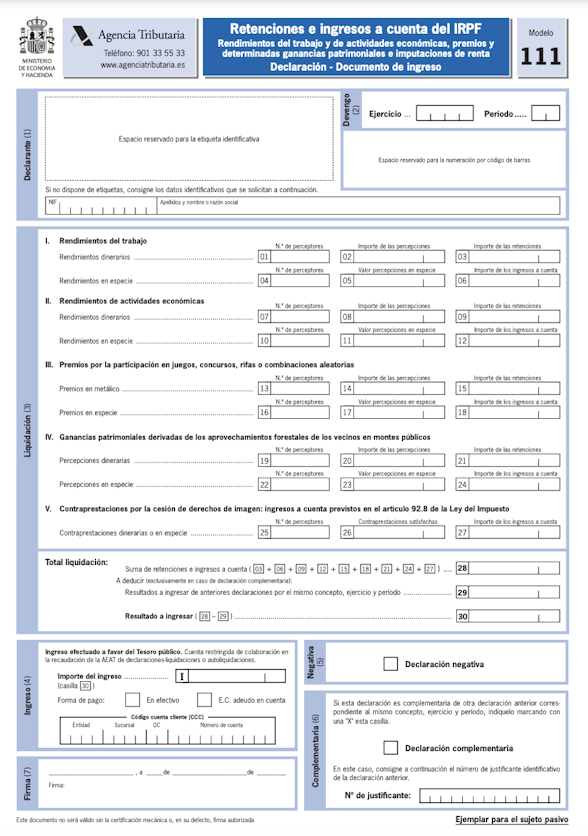

Introducir los datos de la autoliquidación. Los datos que tienes que introducir son los siguientes:

Razón social o nombre y apellidos: La razón social o nombre y apellidos de la empresa o entidad que presenta la autoliquidación.

NIF: El NIF de la empresa o entidad que presenta la autoliquidación.

Periodo de liquidación: El periodo de liquidación al que corresponde la autoliquidación.

Rendimientos del trabajo: Los rendimientos del trabajo pagados en el periodo de liquidación.

Rendimientos de actividades económicas: Los rendimientos de actividades económicas pagados en el periodo de liquidación.

Premios: Los premios pagados en el periodo de liquidación.

Determinadas ganancias patrimoniales e imputaciones de renta: Las determinadas ganancias patrimoniales e imputaciones de renta pagados en el periodo de liquidación.

Descargar y firmar el modelo. Una vez que hayas introducido todos los datos, puedes descargar el modelo en PDF. Firma el modelo en el lugar indicado y guárdalo.

Enviar el modelo. Una vez que hayas firmado el modelo, puedes enviarlo a la Agencia Tributaria. Puedes hacerlo a través de la web de la Agencia Tributaria o de la app móvil.

Te dejamos con el modelo 111 que ofrece la Agencia Tributaria:

En definitiva, como has podido observar la presentación del modelo 111 es obligatoria para todas las empresas y entidades que paguen rentas a trabajadores, profesionales o empresarios, independientemente de que se hayan practicado retenciones o no.

¿Sabías que en PayFit hacemos el modelo 111 a tu empresa? Nuestros asesores laborales se encargarán de presentar el modelo a Hacienda para que tengas una preocupación menos. Además, también nos encargamos de gestionar el modelo 190, así como dar de alta en la Seguridad Social. ¡Queremos revolucionar las gestiones de la empresa! Por ello, también nos encargamos de la gestión laboral de tu empresa.

¿Qué puede hacer PayFit por tu empresa con relación a la gestión de nóminas?

1) Genera las nóminas de todos tus empleados

Gestiona y automatiza las nóminas y los trámites con la Seguridad Social

Introduce, modifica y actualiza los datos en cualquier momento antes del cierre de nóminas y envía las nóminas automáticamente a cada empleado por email

Genera el fichero SEPA de forma automática

2) Gestiona los trámites administrativos

Visión mensual de los gastos que asume tu empresa como impuestos, tasas, recaudaciones, etc.

Acceso y visibilidad de todos los documentos en un único espacio: informes personalizados, nóminas, contratos, certificados de baja laboral, etc.

Firma electrónica de documentos: nóminas, contratos, anexos, etc.

3) Te evita preocupaciones legales

Plataforma configurada según el Convenio Colectivo de tu empresa y actualizada a las novedades legales

Asignación de un asesor laboral que te acompaña durante toda tu estancia en PayFit

Gran cantidad de recursos y contenido al que puedes recurrir en cualquier momento

💻 ¿Quieres información más detallada? Consulta nuestras funcionalidades o solicita una demostración gratuita con uno de nuestros expertos laborales. ¡Y descubre el software de PayFit!

La Ley de Usos del Tiempo: ¿de qué trata?

El Salario Mínimo Interprofesional 2024

Los días naturales de vacaciones, todo lo que necesitas saber

Los tipos de baja laboral 2024 y sus requisitos

Tipos de excedencia laboral y cómo solicitarlas