- Contenido práctico

- |Gestión de nóminas

- >IRPF en nómina

- >¿Qué es el artículo 7P?

¿En qué consiste el artículo 7P?

¿Estás considerando la posibilidad de enviar empleados al extranjero? Puede que surja la oportunidad de trasladar temporalmente a algún personal fuera de España o de brindar capacitación para una filial de tu empresa, por ejemplo.

En tal caso, es crucial prestar atención al artículo 7P de la Ley de IRPF, ya que si los trabajadores cumplen con sus requisitos, los ingresos obtenidos podrían estar exentos de impuestos. Así es, completamente libres de tributación, lo que significa que no tendrán que pagar impuestos sobre esos ingresos. ¡Descubre todo sobre el artículo 7P en este artículo!

¿Qué es el art ículo 7p?

El artículo 7p de la Ley del Impuesto sobre la Renta de las Personas Físicas detalla que todas aquellas retribuciones percibidas por trabajos realizados fuera de territorio español, quedarán exentas de tributación si se cumplen determinados requisitos. Por ende, dicho artículo aborda la exención de los ingresos laborales obtenidos en el extranjero, es decir, cómo se trata fiscalmente el dinero ganado por un trabajador español que tributa en España después de haber pasado parte del año fuera del país.

Es decir, el artículo 7p posibilita la aplicación de una exención de hasta 60.100 euros anuales en el IRPF a los ingresos generados en el extranjero. En términos prácticos, esto significa que una porción de los ingresos obtenidos fuera de España no será considerada para el cálculo del IRPF y no se sumará a la renta gravable. Sin embargo, para poder beneficiarse de las ventajas del artículo 7p, es necesario cumplir con ciertas condiciones.

¿Cuáles son los requisitos necesarios?

Que seas residente en territorio español y que los traslados al extranjero solo sean esporádicos.

Que los trabajos se realicen para una empresa "no residente" en España. Es decir, debe ser extranjera y no vinculada a la empresa de origen del trabajador.

Que en el país donde se realicen dichos trabajos exista un impuesto idéntico o similar a nuestro IRPF.

Además, si se trata de empresas dentro del mismo grupo, los servicios prestados deben haber aportado un valor añadido a la entidad receptora. Esto se considera cumplido cuando la entidad ha pagado por los servicios a terceros o los ha realizado por sí misma.

¿Cómo se calcula la exención?

La exención prevista en el artículo 7p se aplica de manera proporcional al trabajo desempeñado en el extranjero. Para calcular el salario correspondiente a las labores realizadas fuera de España, se consideran los días que el trabajador estuvo desplazado en el extranjero y las remuneraciones específicas correspondientes a estos servicios.

En este sentido, el cálculo del importe se lleva a cabo de manera proporcional, tomando en cuenta el número total de días del año. Esto se realiza dividiendo el salario total anual entre los 365 días del año y multiplicándolo por el número de días que se estuvo en el extranjero.

Para comprender mejor este proceso, veamos un ejemplo específico: Supongamos que Carmen se traslada a Alemania durante 3 meses o 91 días para trabajar en la filial de su empresa. Durante este período, recibe un adicional de 10.000 euros a su salario habitual, más 80 euros diarios para gastos y servicios.

Teniendo en cuenta que su salario anual es de 70.000 euros, ¿cómo se calcula la exención según el artículo 7p? Primero, determinamos las retribuciones devengadas:

Retribuciones salariales: (70.000€ / 365 días ) x 91 días en Alemania= 17.260,27 €

Retribuciones por los servicios en el extranjero: 10.000 € (los billetes de avión y dietas estarían exentos)

En total, las retribuciones ascienden a 27.260,27 euros. Este es el importe exento de tributación y no se sumaría a los ingresos del trabajador. Si esta cantidad hubiera superado los 60.100 euros, el exceso sí se habría sumado.

Al justificar la exención en la declaración de la renta, no es necesario adjuntar documentación adicional, pero es importante conservar durante 4 años los datos fiscales, así como los billetes de avión, el contrato de alquiler de vivienda o las facturas de hotel, y otros gastos en los que se haya incurrido. Además, es importante recordar que al calcular el tiempo en el extranjero, solo se considera el tiempo dedicado al trabajo, incluyendo los fines de semana. Si se decide quedarse algunos días más después de finalizar el trabajo o viajar antes, esos días no serán contabilizados.

¿Cómo impacta en la nómina de tus trabajadores?

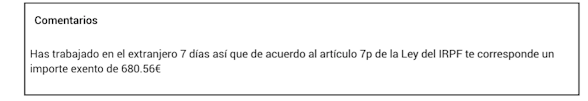

Tus trabajadores podrán ver que su base de IRPF es menor al total devengado (salario bruto) del mes. Además en los comentarios de su nómina vendrá especificado claramente el número de días que ha estado en el extranjero que se han contabilizado y la rebaja fiscal que supone en tu IRPF.

💻 ¿Quieres información más detallada? Consulta nuestras funcionalidades o solicita una demostración gratuita para conocer en profundidad los servicios de PayFit para tu empresa.

La Ley de Usos del Tiempo: ¿de qué trata?

El Salario Mínimo Interprofesional 2024

Los días naturales de vacaciones, todo lo que necesitas saber

Los tipos de baja laboral 2024 y sus requisitos

Tipos de excedencia laboral y cómo solicitarlas